インボイスの2割特例についてわかりやすく解説します

はじめに

2023年10月から始まったインボイス制度。

取引先からの要請で免税事業者から課税事業者になった方も多いのではないでしょうか。

しかし、課税事業者になると消費税の納税義務が発生し、経理や申告の手間がぐっと増えます。

そんな方の負担を軽くするために設けられたのが「2割特例」です。

この記事では、2割特例の内容・対象者・計算方法から、インボイスの登録申請書の出し方や注意点まで、実務で迷わないレベルでわかりやすく解説します。

2割特例とは

2割特例とは、インボイス制度の開始後に免税事業者から課税事業者になった小規模事業者に認められる、消費税の計算を簡単にするための特例です。

通常、課税事業者は「売上にかかる消費税 − 仕入や経費にかかる消費税」を計算して納税額を求めます。

一方で2割特例を使えば、「売上にかかる消費税額 × 20%」=納税額というシンプルな計算だけで済みます。

つまり、仕入や経費にかかる消費税の集計が不要になるのです。

国税庁HPより

国税庁HP:2割特例(インボイス発行事業者となる小規模事業者に対する負担軽減措置)の概要

対象となる方

次のすべてに当てはまる方が対象です。

- インボイス制度開始(2023年10月)以降に、免税事業者から課税事業者になった方

- 基準期間(2年前)における課税売上高が1千万円以下の事業者

- 簡易課税制度を選択していない方

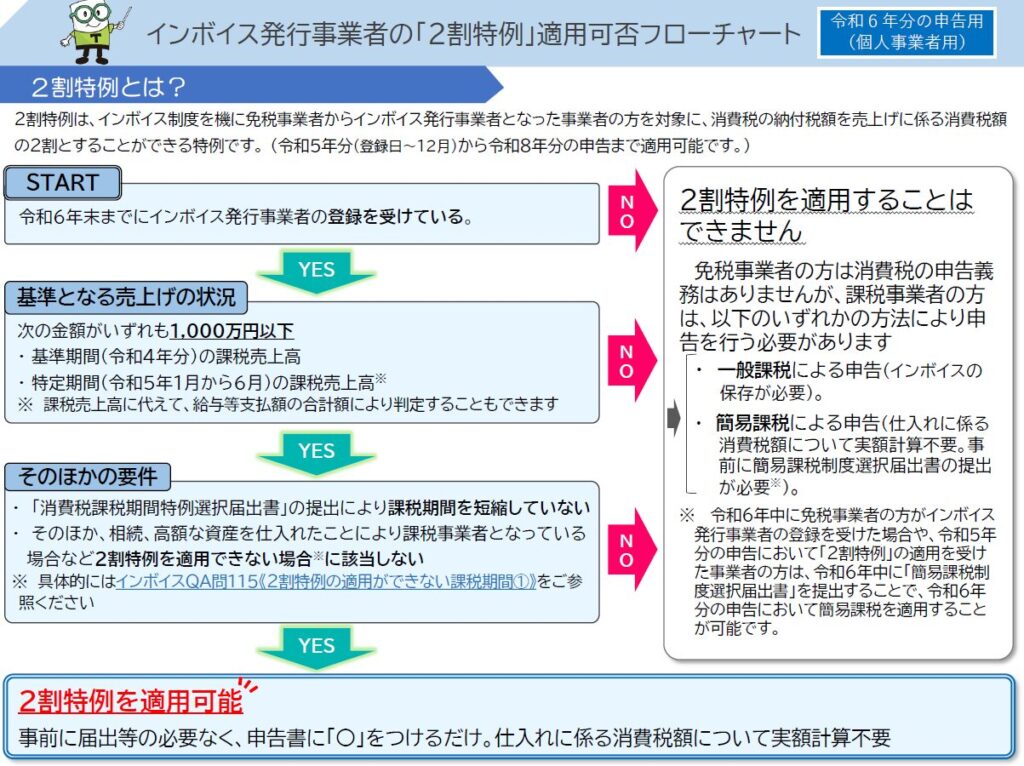

2割特例は、インボイス制度を機に免税事業者からインボイス発行事業者として課税事業者になられた方が対象です。

2割特例が適用できるかどうかについて、国税庁HPにわかりやすくまとめられていますのでこちらもご参照ください。

国税庁HP:インボイス発行事業者の「2割特例」適用可否フローチャート

適用期間

この2割特例は2026年9月30日までに始まる課税期間に限り利用できます。

つまり、最長で3年間使用できる制度です。

計算例

例えば、売上(税抜)1,000万円、消費税(10%)100万円の場合を想定します。

通常計算の場合

- 売上消費税:100万円

- 仕入消費税:40万円

→ 納税額:60万円(100万円 − 40万円)

2割特例の場合

- 売上消費税:100万円

→ 納税額:20万円(100万円 × 20%)

仕入や経費の消費税を考慮せず、非常に簡単に納税額を求められます。

メリットとデメリット

メリット

- 計算が非常に簡単

- 経費の消費税を集計する必要がない

- 申告や会計処理の負担が軽減される

デメリット

- 仕入が多い業種では、通常計算より納税額が多くなることがある

- 簡易課税制度との併用はできない

- 2026年9月30日までの期間限定

2割特例を使うための前提

2割特例を使うためには、まずインボイス発行事業者(適格請求書発行事業者)への登録が必要です。

登録をしていないと、インボイスの発行もできず、2割特例も使えません。

まとめ

| 項目 | 内容 |

|---|---|

| 対象 | 免税→課税になった事業者 |

| 納税額 | 売上消費税 × 20% |

| 期間 | 2026年9月30日までに始まる課税期間 |

| 併用不可 | 簡易課税制度とは併用できない |

| 前提 | インボイス登録申請が必要 |

最後に

2割特例は「簡単」「負担軽減」が魅力ですが、仕入の多い業種では不利になる場合もあります。

また、期間限定の経過措置であるため、今後の経営方針によっては別の方法を検討することも重要です。

「うちは2割特例を使うべき?」「インボイス登録のタイミングはいつがいい?」など、迷われた場合はお気軽にお問い合わせください。