資金繰り表の作り方とは?収入と支出を予測する!?

今回は、資金繰り表の作り方について解説します。

✔ そもそも資金繰り表って何?

✔ どうやって作るのか

✔ 資金繰り表を作るメリットは?

など疑問をお持ちの方もいらっしゃるのではないでしょうか。

資金繰り表は、一定期間の収入と支出や現預金の残高を管理する表です。

今回は、資金繰り表のメリットや作り方について解説します。

起業初期で顧問税理士がいない方や銀行から融資を受ける予定がある方など初心者必見の内容となっています。

資金繰り表とは?

資金繰り表とは、一定期間の収入と支出および期末の現預金残高を管理することを主な目的としています。

資金繰り表には、期間によって月次で管理する月次資金繰り表、週次で管理する週次資金繰り表、日次で管理する日次資金繰り表などがあります。

基本的には、月次資金繰り表を作成し、さらに詳細な管理が必要な際に、週次や日次の資金繰り表を作成します。

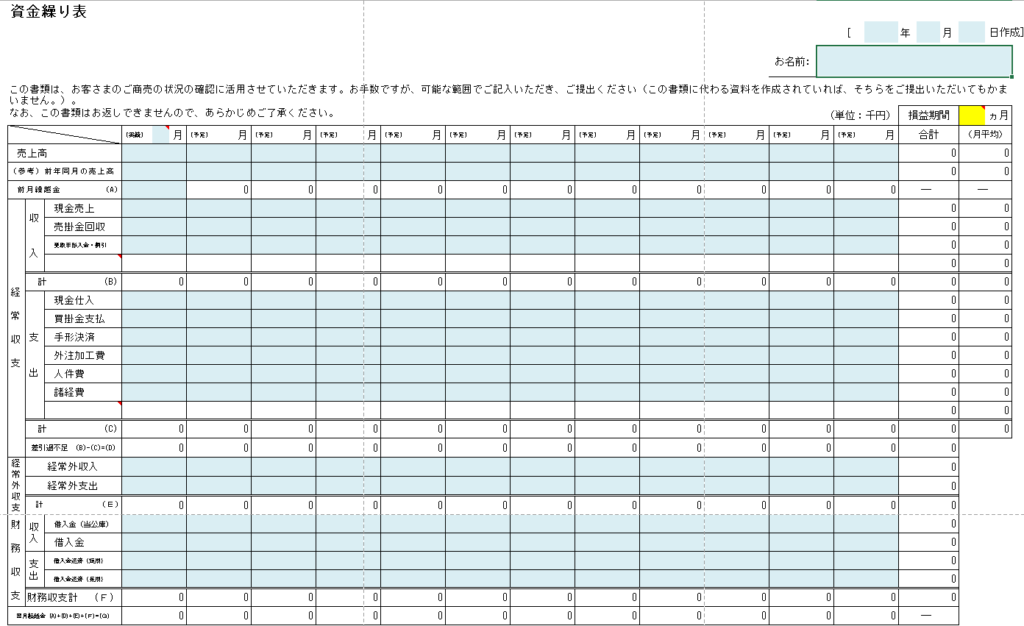

下記が、実際の資金繰り表です。

こちらのエクセルは、日本政策金融公庫のサイトからダウンロードできますので、一度ご確認ください。

資金繰り表を作成するメリット

下記が、資金繰り表を作成する主なメリットです。

【資金繰り表を作成するメリット】

- 銀行からの融資が受けやすくなる

- 資金の流れが明瞭になり経営判断に利用できる

- 資金ショートを防止する

銀行からの融資が受けやすくなる

銀行に融資を依頼する際は、必要資料として資金繰り表や事業計画書を提出しなければならないことが多くあります。

また、提出する必要がない場合でも、借入金額や返済期日を決めるために、資金繰り表は有用です。

資金の流れが明瞭になり経営判断に利用できる

資金繰り表は、日次や月次単位で資金の流れを見える化することができます。

そのため、設備投資や仕入の量やタイミングなど経営判断に役立てることができます。

資金ショートを防止する

資金繰り表は、資金の流れが明瞭になるため経営判断に利用できますが、資金ショートのタイミングも予測することができます。

資金繰り表を作成していなければ、資金ショートする直前まで気付かないこともあります。

一方、資金繰り表を作成していれば作成段階から資金ショートする可能性が把握でき、銀行からの借入や仕入のタイミングの調整など対応策を講じることができます。

資金繰り表の作り方とは?

資金繰り表は、エクセルで簡単に作成することができます。

日本政策金融公庫のサイトにもありますので、ご活用ください。

【月次資金繰り表の必要項目】

前月繰越:月初の現預金

営業収入:本業の収入(必要に応じて現金売上や売掛金の回収などを追加)

営業支出:本業の支出(仕入代金、人件費、家賃などが該当)

営業収支:収入から支出を引いた金額

その他の収入:本業に関連のない収入(借入金の入金など)

その他の支出:本業に関連のない支出(借入金の返済や設備投資など)

翌月繰越:上記の収支を合計することで次月繰越となる

営業収入

資金繰り表の作成で、最も重要な項目は営業収入です。

収入は、本業によるものであり、

現金売上:該当する月の売上

売掛金による回収:前月以前の売上で回収が該当する月の売上

を記載します。

売上の予測は、非常に難しいため、予実分析の実施や保守的に見積もるなど注意しましょう。

なお、予実分析とは、予測と実際の結果を比較する手法で、経営計画の見直しに役立ちます。

営業支出

営業収入の次に重要な項目は営業支出です。

営業支出に関しては、変動費と固定費を理解する必要があります。

・変動費

営業収入に連動して金額が変わる費用です。

材料の仕入や配送費などが変動費に該当します。

変動費は収入に連動しているため、収入に占める割合を算定し金額を算出します。

・固定費

毎月一定の金額を支払う費用です。

人件費や家賃などが固定費に該当します。

固定費は毎月一定のため、予測しやすい傾向にあります。

その他の収入・支出

その他の収入・支出は本業に関連しないものです。

これらは、経常的ではないため予定されているものだけ記載します。

翌月繰越を算出

それぞれの項目の金額を推定できたら、エクセルの関数などを利用して1カ月の収支を差し引きして翌月繰越の金額を算定します。

翌月繰越の金額 = 次月の月初の金額 となります。

例えば、ある月の営業収入が500万円、営業支出が300万円であれば、営業収支は200万円となり、その他の収入・支出を考慮して翌月繰越金額が算出されます。

資金繰り表を作成するうえでの留意点

資金繰り表を作成するためには、押さえておくべきポイントがいくつかあります。

基礎資料の作成

販売計画や人員計画、設備投資計画等の資料を基に作成すると精度が高まります。

予測数値は保守的に

資金繰り表には、資金ショートを防止するという目的があります。

予測数値と実績数値が大幅に乖離した場合いきなり資金ショートしてしまう可能性がありますので、予測数値を保守的に見積り、いきなりの資金ショートを防ぐことが望まれます。

資金繰り表に正解はない

資金繰り表はあくまで社内の管理資料です。

そのため、資金繰り表の予測数値や項目に正解はなく、それぞれの会社独自の資金繰り表を作成することができます。

定期的な見直し

資金繰り表は定期的に見直し、最新の情報を反映することが重要です。

月次または四半期ごとに計画と実績を比較・分析することで資金繰り表の制度を高めることが有用となります。

資金繰り表を活用した資金ショートの予防策とは?

資金繰り表は、単なる収支の記録ではなく、将来の資金不足(資金ショート)を未然に防ぐための重要な経営ツールです。

以下のような活用方法を意識することで、資金ショートのリスクを大きく減らすことができます。

- 支払・入金タイミングの調整

資金繰り表を見れば、いつ現金が不足しそうか事前に把握できます。支払い期日を延ばす交渉や、入金を早める工夫(前受金の活用など)を行うことで、資金ショートを回避できます。 - 売掛金・買掛金の管理強化

売掛金の回収遅延は資金繰りに大きな影響を与えます。資金繰り表で売掛金の回収予定を確認し、遅延が発生しそうな取引先には早めに対応することが重要です。 - 借入や資金調達のタイミング判断

資金繰り表をもとに、資金が不足するタイミングを予測できれば、余裕を持って金融機関への相談や融資申請が可能になります。資金が足りなくなってから動くのではなく、事前に準備することがポイントです。

まとめ

今回は、資金繰り表のメリットや作り方について解説しました。

資金繰り表の作成は、経営するうえで重要な判断材料となります。

ただし、最初から詳細な資金繰り表を作ることは難しいため、最初は簡単な資金繰り表を作ることをお勧めします。

私たち「淀川パートナーズ」は、資金繰り表の作成支援や経営相談など幅広く対応しています。

経理や税金、経営に関することもご相談は無料で受けていますので、お気軽にお問い合わせください。