【インボイス制度】80%控除とは?2割特例と全然違う!?

今回は、インボイス制度の80%控除について解説します。

80%控除ってどういった制度?

2割特例と違うのか?

など疑問をお持ちの方もいらっしゃるのではないでしょうか。

80%控除とは、免税事業者等からの課税仕入れの80%を控除できるという制度です。

今回は、インボイス制度の80%控除を2割特例と比較しながら解説します。

この記事を読めば、インボイス制度の知識を得ることができ、手続きの効率化や節税することが可能となります。

インボイス制度については、こちらもご覧ください。

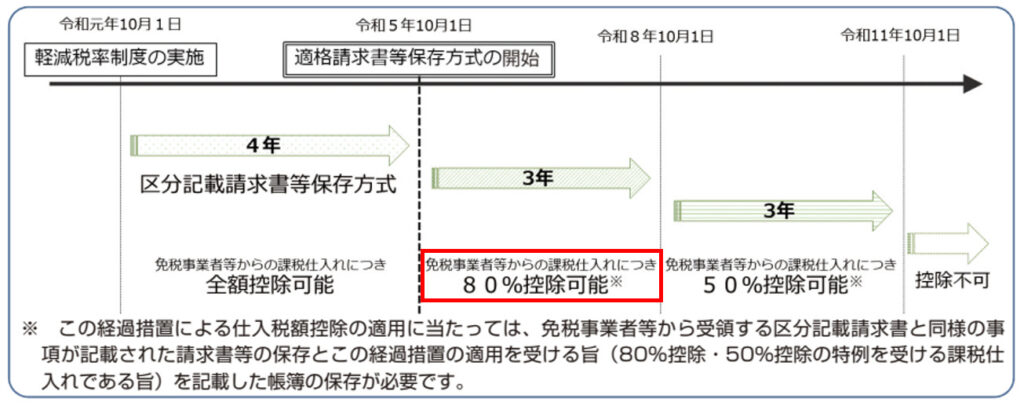

仕入税額控除の経過措置について

制度の概要

80%控除は、仕入税額控除の経過措置の制度であり、免税事業者等からの課税仕入れの80%を控除できるという制度です。

経過措置の期間は、令和5年10月1日から令和8年10月1日までの3年間が対象です。

また、令和8年10月1日から令和11年10月1日までの3年間は50%の控除が可能となります。

対象の取引は、免税事業者からの仕入れや課税事業者からであったもインボイスの要件を満たさない請求書も対象となります。

経過措置を受けるための要件

仕入税額控除の経過措置を受けるためには、帳簿及び請求書の保存に要件を満たす必要があります。

✔ 帳簿

従来の請求書の記載事項に加え、経過措置の適用を受ける課税仕入れである旨の記載(「80%控除対象」など)が必要です。

【経過措置を受けるための帳簿の要件】

①課税仕入れの相手方の氏名又は名称

②課税仕入れを行った年月日

③課税仕入れにかかる資産又は役務の内容

④課税仕入れにかかる支払対価の額

✔ 請求書

従来の請求書等と同様の記載事項が必要となります。

【経過措置を受けるための請求書の要件】

①書類の作成者の氏名又は名称

②課税資産の譲渡等を行った年月日

③課税資産の譲渡等に係る資産又は役務の内容

④税率ごとに合計した課税資産の譲渡等の税込価格

⑤書類の交付を受ける当該事業者の氏名又は名称

仕入税額控除とは?

仕入税額控除とは、課税事業者が消費税を計算する際に、課税売上にかかる消費税から課税仕入れにかかる消費税を控除することです。

そもそも、消費税は最終消費者が負担していますが、支払いは各事業者が行っています。

例えば、Aという商品を2,000円で購入し3,000円で販売した場合、実際は2,200円(消費税200円)支払い3,300円(消費税300円)受け取ります。

そして、消費税の申告で差額の100円を納付します。

この受け取った消費税300円から支払った消費税200円を差し引くことを仕入税額控除といいます。

なお、仕入税額控除については以下の記事で詳細に解説しています。

80%控除と2割特例の比較

2割特例とは?

2割特例とは、インボイス制度により免税事業者から課税事業者になった方について、仕入税額控除の金額を売上税額の8割とすることができるという制度です。

したがって、細かい仕入税額控除の計算が不要となり一律売上税額の2割が消費税額となります。

2割特例の詳細については以下の記事で解説しています。

80%控除と2割特例の違いは?

80%控除と2割特例は、2割にするという点では同じですが、制度が異なります。

80%控除:仕入税額控除の経過措置

→免税事業者等からの仕入れの80%が仕入税額控除の対象となる

2割特例:消費税の計算方法

→消費税の計算方法であり、売上税額の2割が消費税額となる

【具体例】

年間の売上:880万円(消費税80万円込み)

課税仕入れ:330万円(消費税30万円込み)

免税事業者からの仕入れ:220万円(消費税20万円込み)

✔ 経過措置がない場合

消費税納税額は50万円となります。

80万円 ― 30万円 = 50万円

✔ 80%控除の場合

免税事業者からの仕入れにかかる消費税20万円のうち、16万円が仕入税額控除の対象となるため、消費税納税額は34万円となります。

80万円 ― 46万円 = 34万円

✔ 2割特例の場合

消費税納税額は16万円となります。

80万円 × 0.2 = 16万円

まとめ

今回は、80%控除について解説しました。

インボイス制度は様々な経過措置があり、ややこしく複雑です。

ただし、知っているか知らないかで、事務負担が軽減されたり節税できたり多くのメリットがあります。

情報を知っているかで大きく変わるため、情報を入手して効率的にインボイス制度に対応できるようにしましょう。

私たち「税理士法人淀川パートナーズ」は、消費税の申告にも対応しています。

消費税をはじめ税金のご相談は無料で受けていますので、お気軽にお問い合わせください。

私たちはITに強く、クラウド会計ソフトの導入からLINE、オンライン面談なども対応可能です。

私たちは、お客様に寄り添い、共に課題を解決できるパートナーとして、お客様をサポートさせていただきます。