令和7年度(2025年分)から基礎控除・給与所得控除が引き上げられる?改正内容と影響を税理士が解説!

令和7年度(2025年分)の所得税計算から、基礎控除額と給与所得控除額が引き上げられます。 これらの控除は、ほぼすべての納税者に関係し、税額や手取り額に直接影響します。

特に給与所得者や年金受給者にとっては、税負担軽減が期待できる改正です。

本記事では、改正後の正しい金額、令和7年・8年の特例措置、令和9年以降の通常額、そして注意点を税理士の視点から解説します。

なお、改正の詳細についてはこちらで解説しています。

基礎控除とは?

基礎控除とは、すべての納税者が所得税計算時に一律で差し引ける控除で、税負担を軽減する基本的な制度です。

これまでは控除額が48万円でしたが、令和7年分からは原則58万円に引き上げられます。

さらに令和7年・8年は所得に応じた特例加算があり、最大で95万円まで拡大されます。

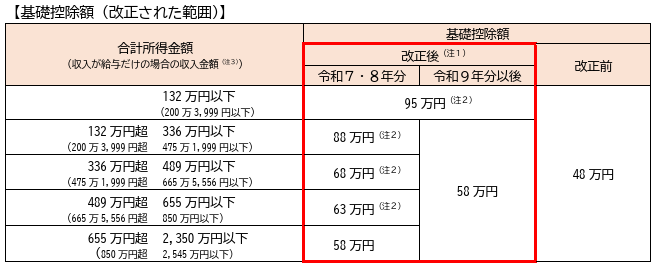

基礎控除額の引き上げと特例加算

改正後の基礎控除額は58万円(合計所得金額2,350万円以下の場合)となります。

さらに、令和7年分・令和8年分に限り、物価高騰への対応として特例加算が適用されます。

所得金額に応じた控除額は以下のとおりです。

基礎控除額(令和7・8年分と令和9年以降)

これまでの基礎控除額は48万円でしたが、令和7年分からは下記の表の通りになります。

詳細は国税庁のHPをご確認ください。

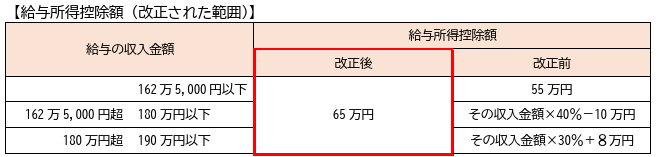

給与所得控除の最低保障額引き上げ

給与所得控除とは、給与収入から自動的に差し引かれる「必要経費相当分」をあらかじめ見込んだ控除のことです。

令和7年度の改正では、給与所得控除の最低保障額が55万円から65万円に引き上げられます。

これにより、給与収入190万円以下の方は一律65万円の控除が適用されます。

年収の壁が103万円から160万円に変わる?

これまで「年収103万円の壁」とは、給与所得控除55万円と基礎控除48万円の合計103万円までであれば所得税がかからない基準を指していました。

令和7年度税制改正では、給与所得控除の最低保障額が65万円、基礎控除が最大95万円(所得に応じて段階的に適用)へと引き上げられます。

この結果、所得税がかかり始める年収ラインは103万円から160万円へ実質的に引き上げられ、多くのパート・アルバイト・学生がより多く働きやすくなります。

ただし、住民税や社会保険の「壁」(例:106万円、130万円)は別に存在するため、税負担全体を考慮した働き方の計画が重要です。

年収の壁についてはこちらで解説しています。

まとめ

令和7年度からの基礎控除・給与所得控除の引き上げは、多くの納税者にとって税負担軽減となる改正です。

特例加算のある令和7年・8年は特に控除額が大きくなりますが、令和9年以降は一部を除き通常額に戻るため、長期的な資金計画を立てる際は注意が必要です。

税理士法人淀川パートナーズでは、最新の税制改正に基づいた節税シミュレーションや申告サポートを行っています。